จับตา “เศรษฐกิจ-เงินเฟ้อ” สกัดการเติบโตอสังหาฯ รายงานดัชนีตลาดอสังหาฯ ชี้เทรนด์เช่ามาแรง

ดีดีพร็อพเพอร์ตี้ (DDproperty) เว็บไซต์มาร์เก็ตเพลสด้านอสังหาริมทรัพย์อันดับ 1 ของไทย เผยภาพรวมตลาดอสังหาฯ ปี 2565 ยังมีทิศทางชะลอตัวตามภาพรวมเศรษฐกิจ ผนวกกับสัญญาณเตือนเงินเฟ้อตั้งแต่ต้นปี ส่งผลให้ผู้บริโภครัดเข็มขัดและระมัดระวังเรื่องการใช้จ่ายมากขึ้น ดัชนีราคาที่อยู่อาศัยในช่วงไตรมาสแรกของปีมีแนวโน้มปรับตัวลดลงต่อเนื่อง สวนทางดัชนีอุปทานที่ยังคงเติบโต จำนวนบ้านเดี่ยวเพิ่มขึ้นมากที่สุด หลังจากผู้ประกอบการและผู้บริโภคที่มีสินค้าแนวราบอยู่ในมือนำออกมาขายมากขึ้น เพื่อตอบโจทย์เทรนด์ผู้ซื้อเพื่ออยู่อาศัยจริง (Real Demand) ด้านผู้พัฒนาอสังหาฯ วางแผนเปิดตัวโครงการใหม่เพื่อรุกตลาดปี 2565 อย่างคึกคัก แม้อัตราการดูดซับสินค้ายังคงอยู่ในระดับต่ำ แต่ไร้สัญญาณฟองสบู่อสังหาฯ คาดมาตรการจากภาครัฐจะเป็นปัจจัยสำคัญที่เชื่อมโยงความต้องการของผู้ประกอบการและผู้บริโภค ผลักดันให้การซื้อขายที่อยู่อาศัยปีนี้กลับมาคึกคัก มองยังเป็นช่วงโอกาสทองโค้งสุดท้ายของผู้ซื้อที่มีความพร้อมทางการเงินในการเป็นเจ้าของที่อยู่อาศัยในราคาคุ้มค่า หลังผู้ประกอบการส่งสัญญาณปรับขึ้นราคาในปีนี้

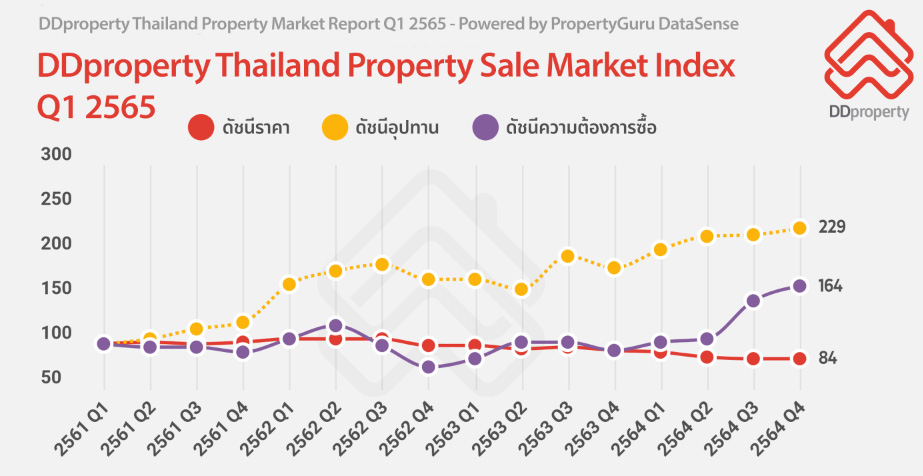

ข้อมูลล่าสุดจากรายงาน DDproperty Thailand Property Market Report Q1 2565 – Powered by PropertyGuru DataSense ฉบับล่าสุด เผยดัชนีราคาที่อยู่อาศัยในกรุงเทพฯ ปรับตัวลดลงมาอยู่ที่ 84 จุด หรือลดลง 1% จากไตรมาสก่อน หลังจากผู้ประกอบการยังคงแข่งขันนำเสนอโปรโมชั่นที่คุ้มค่าเพื่อกระตุ้นการตัดสินใจซื้อ ด้านที่อยู่อาศัยแนวราบยังคงตอบโจทย์การใช้ชีวิตของผู้บริโภคได้มากกว่า เห็นได้จากความนิยมที่เพิ่มขึ้นอย่างต่อเนื่อง โดยดัชนีราคาบ้านเดี่ยวเพิ่มขึ้นถึง 5% จากไตรมาสก่อน และเพิ่มขึ้นถึง 13% จากปีก่อนหน้า ส่วนดัชนีราคาทาวน์เฮ้าส์เพิ่มขึ้น 1% จากไตรมาสก่อน ทรงตัวจากปีก่อนหน้า สวนทางกับคอนโดมิเนียมที่มีแนวโน้มลดลงต่อเนื่อง เนื่องจากเทรนด์การอยู่อาศัยปัจจุบันที่ผู้บริโภคหันมาให้ความสนใจโครงการแนวราบมากกว่า ผนวกกับการที่นักลงทุนและชาวต่างชาติหายไปจากตลาดเป็นจำนวนมาก ส่งผลให้ดัชนีราคาคอนโดมิเนียมลดลง 1% จากไตรมาสก่อน และลดลงถึง 10% ในรอบปีเลยทีเดียว

นางกมลภัทร แสวงกิจ ผู้จัดการใหญ่ประจำประเทศไทยของดีดีพร็อพเพอร์ตี้ กล่าวว่า “แม้การเริ่มต้นศักราชใหม่ในปี 2565 นี้อาจไม่ได้สดใสตามที่หลายฝ่ายคาดไว้ ทั้งจากภาพรวมเศรษฐกิจที่ยังไม่ฟื้นตัวและสถานการณ์การแพร่ระบาดฯ ที่ส่งผลกระทบต่อกำลังซื้อผู้บริโภคมายาวนาน นอกจากนี้ยังมีภาวะเงินเฟ้อที่เข้ามาเป็นตัวแปรสำคัญ ข้อมูลจากธนาคารแห่งประเทศไทย (ธปท.) เผยว่า อัตราเงินเฟ้อล่าสุด ณ เดือนมกราคมปรับเพิ่มมาที่ 3.23% ซึ่งสูงกว่าคาดการณ์เดิมที่ 1.7% ส่งผลกระทบกับผู้บริโภคโดยตรงทั้งในฝั่งของค่าครองชีพและภาระหนี้ครัวเรือนที่เพิ่มขึ้น ทำให้ผู้บริโภคเลือกที่จะชะลอการซื้อที่อยู่อาศัยหรือใช้เวลาในการตัดสินใจนานขึ้น”

“ทั้งนี้มีความเคลื่อนไหวจากผู้พัฒนาอสังหาฯ ที่เปิดตัวแผนธุรกิจรุกตลาดในปีนี้อย่างต่อเนื่อง คาดว่าโปรโมชั่นการตลาดต่าง ๆ จะช่วยขับเคลื่อนให้ตลาดอสังหาฯ กลับมาคึกคักอีกครั้ง ประกอบกับมาตรการสนับสนุนจากภาครัฐที่เอื้อต่อการซื้อบ้าน อาทิ การลดค่าโอนกรรมสิทธิ์และค่าจดจำนองทั้งบ้านใหม่และบ้านมือสอง รวมถึงการผ่อนคลายมาตรการควบคุมสินเชื่อเพื่อที่อยู่อาศัย (LTV) ชั่วคราวของ ธปท. ถือเป็นปัจจัยบวกช่วยให้ผู้บริโภคตัดสินใจซื้อได้ง่ายขึ้น และยังเป็นโอกาสทองของผู้ซื้อที่มีความพร้อมในช่วงนี้ เพราะราคาที่อยู่อาศัยมีความเหมาะสมและคุ้มค่า ก่อนที่โครงการใหม่จะเริ่มเข้าสู่ตลาดและมีการปรับราคาสูงขึ้นตามต้นทุนปัจจุบัน” นางกมลภัทรกล่าวเพิ่มเติม

“อย่างไรก็ดี แม้ดัชนีราคาที่อยู่อาศัยในช่วงไตรมาสแรกของปี 2565 จะมีแนวโน้มปรับตัวลดลงต่อเนื่อง และคาดว่าจะยังคงไม่เพิ่มขึ้นในไตรมาสถัดไป โดยทิศทางอสังหาฯ ไทยต่อจากนี้จะเป็นการเติบโตตามสภาพเศรษฐกิจและกำลังซื้อของผู้บริโภคในประเทศ ซึ่งยังต้องเฝ้าระวังภาวะเงินเฟ้อจากค่าครองชีพที่สูงขึ้นอย่างต่อเนื่อง ที่มีผลกระทบต่อการตัดสินใจซื้อของผู้บริโภคโดยตรง” นางกมลภัทรกล่าวสรุป

เกาะติดทิศทางอสังหาฯ ปี 65 “เทรนด์เช่า-ซื้อ” ยังโตได้มากน้อยแค่ไหน

รายงาน DDproperty Thailand Property Market Report Q1 2565 – Powered by PropertyGuru DataSense ฉบับล่าสุดเผยข้อมูลเชิงลึกของตลาดอสังหาฯ ไทยในช่วงไตรมาส 1 ปี 2565 พร้อมอัปเดตความเคลื่อนไหวของเทรนด์ที่อยู่อาศัยทั้งเช่าและซื้อของผู้บริโภคชาวไทยที่น่าจับตามอง

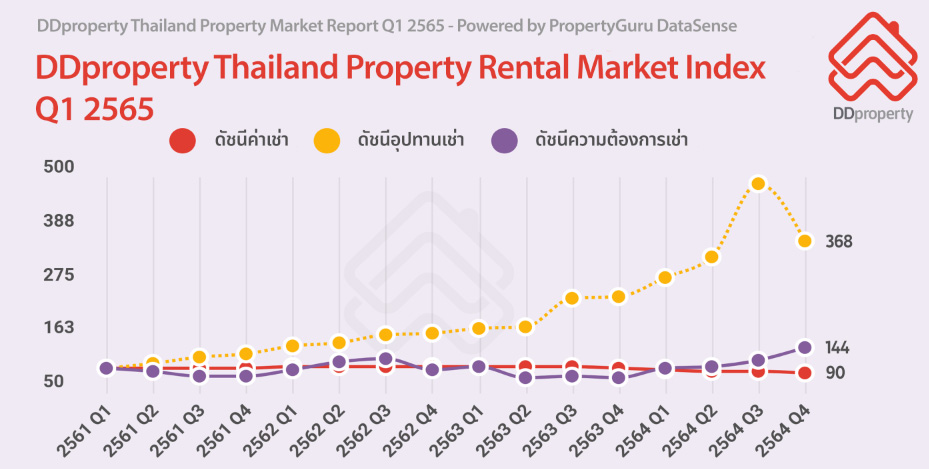

- เทรนด์เช่ายังไม่แผ่ว ความต้องการพุ่งกว่า 22% เทรนด์การเช่าที่อยู่อาศัยยังคงตอบโจทย์สถานะการเงินของผู้บริโภคยุคนี้ เห็นได้จากดัชนีค่าเช่าที่มีแนวโน้มลดลงซึ่งเอื้อต่อการเช่าในอัตราค่าเช่าที่ถูกลงตามกำลังซื้อผู้บริโภค รายงาน DDproperty Thailand Property Market Report Q1 2565 – Powered by PropertyGuru DataSense พบว่า ดัชนีค่าเช่าในกรุงเทพฯ ปรับตัวลดลงมาอยู่ที่ 90 จุด จาก 93 จุด หรือลดลง 3% จากไตรมาสก่อน เมื่อเทียบกับช่วงก่อนหน้าที่ไม่มีการแพร่ระบาดฯ พบว่าลดลงถึง 13% โดยดัชนีค่าเช่าคอนโดมิเนียมลดลงมากที่สุด 2% จากไตรมาสก่อน เป็นผลกระทบจากการล็อกดาวน์ที่ทำให้ผู้เช่าชาวไทยและต่างชาติหายไปจากตลาดเป็นเวลานาน ผู้ให้เช่าจึงต้องปรับลดราคาเพื่อกระตุ้นการตัดสินเช่ากับกลุ่มเป้าหมายที่มีอยู่แทน สวนทางกับดัชนีค่าเช่าบ้านเดี่ยวที่เพิ่มขึ้นถึง 6% ส่วนดัชนีค่าเช่าทาวน์เฮ้าส์ยังคงทรงตัวจากไตรมาสก่อน สอดคล้องกับเทรนด์การหาที่อยู่อาศัยทั้งซื้อและเช่าที่แนวราบยังคงตอบโจทย์มากกว่า อย่างไรก็ตาม ตลาดเช่าทุกรูปแบบยังคงมีทิศทางเติบโต เห็นได้ชัดจากความต้องการเช่าในไตรมาสนี้ที่ปรับตัวเพิ่มขึ้นถึง 22% โดยคอนโดมิเนียมครองใจผู้เช่ามาเป็นอันดับ 1 ด้วยความต้องการเช่าที่เพิ่มสูงถึง 26% จากไตรมาสก่อน ตามมาด้วยบ้านเดี่ยว และทาวน์เฮ้าส์ ซึ่งเพิ่มขึ้น 13% และ 10% ตามลำดับ

สวนทางกับจำนวนอุปทานอสังหาฯ สำหรับเช่าปรับตัวลดลงอย่างมากถึง 24% จากไตรมาสก่อน แต่เพิ่มขึ้น 47% จากปีก่อนหน้า โดยปรับตัวลดลงทุกรูปแบบที่อยู่อาศัยจากไตรมาสก่อน ทั้งคอนโดมิเนียมที่ลดลง 24% (เพิ่มขึ้น 48% จากปีก่อนหน้า) บ้านเดี่ยวลดลง 27% (เพิ่มขึ้น 18% จากปีก่อนหน้า) ทาวน์เฮ้าส์ ลดลง 15% (เพิ่มขึ้น 46% จากปีก่อนหน้า) สะท้อนให้เห็นว่า ยังเป็นโอกาสที่ดีของผู้ที่มีอสังหาฯ ในมือที่จะนำออกมาปล่อยเช่าเพื่อรองรับความต้องการในตลาดช่วงนี้แทนการประกาศขาย ซึ่งถือว่ายังไม่ใช่ช่วงเวลาในการทำกำไรจากการขายได้ดีมากนัก

- เทรนด์เช่ายังไม่แผ่ว ความต้องการพุ่งกว่า 22% เทรนด์การเช่าที่อยู่อาศัยยังคงตอบโจทย์สถานะการเงินของผู้บริโภคยุคนี้ เห็นได้จากดัชนีค่าเช่าที่มีแนวโน้มลดลงซึ่งเอื้อต่อการเช่าในอัตราค่าเช่าที่ถูกลงตามกำลังซื้อผู้บริโภค รายงาน DDproperty Thailand Property Market Report Q1 2565 – Powered by PropertyGuru DataSense พบว่า ดัชนีค่าเช่าในกรุงเทพฯ ปรับตัวลดลงมาอยู่ที่ 90 จุด จาก 93 จุด หรือลดลง 3% จากไตรมาสก่อน เมื่อเทียบกับช่วงก่อนหน้าที่ไม่มีการแพร่ระบาดฯ พบว่าลดลงถึง 13% โดยดัชนีค่าเช่าคอนโดมิเนียมลดลงมากที่สุด 2% จากไตรมาสก่อน เป็นผลกระทบจากการล็อกดาวน์ที่ทำให้ผู้เช่าชาวไทยและต่างชาติหายไปจากตลาดเป็นเวลานาน ผู้ให้เช่าจึงต้องปรับลดราคาเพื่อกระตุ้นการตัดสินเช่ากับกลุ่มเป้าหมายที่มีอยู่แทน สวนทางกับดัชนีค่าเช่าบ้านเดี่ยวที่เพิ่มขึ้นถึง 6% ส่วนดัชนีค่าเช่าทาวน์เฮ้าส์ยังคงทรงตัวจากไตรมาสก่อน สอดคล้องกับเทรนด์การหาที่อยู่อาศัยทั้งซื้อและเช่าที่แนวราบยังคงตอบโจทย์มากกว่า อย่างไรก็ตาม ตลาดเช่าทุกรูปแบบยังคงมีทิศทางเติบโต เห็นได้ชัดจากความต้องการเช่าในไตรมาสนี้ที่ปรับตัวเพิ่มขึ้นถึง 22% โดยคอนโดมิเนียมครองใจผู้เช่ามาเป็นอันดับ 1 ด้วยความต้องการเช่าที่เพิ่มสูงถึง 26% จากไตรมาสก่อน ตามมาด้วยบ้านเดี่ยว และทาวน์เฮ้าส์ ซึ่งเพิ่มขึ้น 13% และ 10% ตามลำดับ

- อุปทานโตต่อเนื่อง โอกาสทองที่ยังรอผู้ซื้อ ปี 2565 เริ่มเห็นสัญญาณของผู้ประกอบการในการเปิดตัวโครงการใหม่หลังจากชะลอในช่วงปี 2564 โดยภาพรวมดัชนีอุปทานหรือจำนวนที่อยู่อาศัยในตลาดยังคงปรับตัวเพิ่มขึ้น อยู่ที่ 229 จุด จาก 223 จุด หรือเพิ่มขึ้น 3% จากไตรมาสก่อน โดยที่อยู่อาศัยแนวราบอย่างบ้านเดี่ยว มีจำนวนเพิ่มขึ้นมากที่สุดถึง 7% จากไตรมาสก่อน หรือ 42% จากปีก่อนหน้า สะท้อนให้เห็นว่าผู้ประกอบการและผู้บริโภคที่มีสินค้าแนวราบอยู่ในมือได้นำออกมาขายมากขึ้น เพื่อรองรับเทรนด์ความต้องการของผู้ซื้อกลุ่ม Real Demand ตามมาด้วยคอนโดมิเนียมที่แม้โตไม่หวือหวาแต่ยังมีดีมานด์ในตลาด ยังคงเพิ่มขึ้น 3% จากไตรมาสก่อน หรือ 21% จากปีก่อนหน้า ขณะที่ทาวน์เฮ้าส์ทรงตัวจากไตรมาสก่อน โดยเพิ่มขึ้น 32% จากปีก่อนหน้า ถือว่าอุปทานในตลาดตอนนี้มีจำนวนเพียงพอที่จะรองรับความต้องการซื้อของผู้บริโภค ตอบสนองกับมาตรการภาครัฐที่สนับสนุนการเป็นเจ้าของที่อยู่อาศัยในปีนี้ แม้อัตราการดูดซับสินค้าในตลาดซื้อยังคงอยู่ในระดับต่ำ แต่เป็นผลดีที่ผู้บริโภคจะมีตัวเลือกมากขึ้น และเป็นโอกาสทองโค้งสุดท้ายของผู้ซื้อและนักลงทุนระยะยาวที่มีความพร้อมในการครอบครองที่อยู่อาศัยในราคาที่จับต้องได้ ก่อนที่ราคาขายของที่อยู่อาศัยในโครงการใหม่ ๆ จะทยอยปรับตัวสูงขึ้นตามกลไกของตลาดในอนาคต

- รถไฟฟ้าหัวใจสำคัญ ดันคนหาบ้านชานเมือง เทรนด์การค้นหาที่อยู่อาศัยของผู้บริโภคยังคงมุ่งเน้นไปแถบชานเมืองที่เดินทางสะดวกเป็นหลัก เห็นได้จาก 5 อันดับทำเลที่มีดัชนีราคาเพิ่มขึ้นสูงสุดในรอบไตรมาสนี้จะอยู่ในพื้นที่นอกเขตศูนย์กลางธุรกิจ (CBD) ซึ่งส่วนใหญ่ได้รับอานิสงส์จากโครงการรถไฟฟ้าสายใหม่ทั้งที่เปิดให้บริการแล้วและอยู่ระหว่างก่อสร้าง โดยรถไฟฟ้าสายสีน้ำเงิน ช่วงหัวลำโพง-หลักสองที่พาดผ่านส่งผลให้เขตบางแคมีดัชนีราคาเพิ่มขึ้นสูงที่สุดถึง 9% จากไตรมาสก่อน ส่วนเขตป้อมปราบศัตรูพ่าย มีดัชนีราคาเพิ่มขึ้น 5% จากไตรมาสก่อน ในขณะที่พื้นที่กรุงเทพฯ รอบนอกอย่างเขตตลิ่งชันที่มีรถไฟฟ้าสายสีแดงอ่อน ช่วงบางซื่อ-ตลิ่งชัน พาดผ่าน มีดัชนีราคาเพิ่มขึ้น 4% จากไตรมาสก่อน ด้านเขตมีนบุรีมีดัชนีราคาเพิ่มขึ้น 4% จากไตรมาสก่อน หลังได้อานิสงส์จากรถไฟฟ้าสายสีส้ม ช่วงศูนย์วัฒนธรรมฯ-มีนบุรี (สุวินทวงศ์) ซึ่งมีแผนเปิดให้บริการในปี 2567 นอกจากนี้ อีกหนึ่งทำเลกรุงเทพฯ รอบนอกอย่างเขตบางขุนเทียน แม้ปัจจุบันจะยังไม่มีรถไฟฟ้าพาดผ่าน แต่ดัชนีราคาเพิ่มขึ้น 6% จากไตรมาสก่อน ถือเป็นทำเลชานเมืองที่น่าจับตามองและที่มีศักยภาพในการพัฒนาธุรกิจในอนาคต จากการที่มีชุมชนขนาดใหญ่ ใกล้แหล่งงาน และสถานศึกษาชั้นนำ

- อุปทานโตต่อเนื่อง โอกาสทองที่ยังรอผู้ซื้อ ปี 2565 เริ่มเห็นสัญญาณของผู้ประกอบการในการเปิดตัวโครงการใหม่หลังจากชะลอในช่วงปี 2564 โดยภาพรวมดัชนีอุปทานหรือจำนวนที่อยู่อาศัยในตลาดยังคงปรับตัวเพิ่มขึ้น อยู่ที่ 229 จุด จาก 223 จุด หรือเพิ่มขึ้น 3% จากไตรมาสก่อน โดยที่อยู่อาศัยแนวราบอย่างบ้านเดี่ยว มีจำนวนเพิ่มขึ้นมากที่สุดถึง 7% จากไตรมาสก่อน หรือ 42% จากปีก่อนหน้า สะท้อนให้เห็นว่าผู้ประกอบการและผู้บริโภคที่มีสินค้าแนวราบอยู่ในมือได้นำออกมาขายมากขึ้น เพื่อรองรับเทรนด์ความต้องการของผู้ซื้อกลุ่ม Real Demand ตามมาด้วยคอนโดมิเนียมที่แม้โตไม่หวือหวาแต่ยังมีดีมานด์ในตลาด ยังคงเพิ่มขึ้น 3% จากไตรมาสก่อน หรือ 21% จากปีก่อนหน้า ขณะที่ทาวน์เฮ้าส์ทรงตัวจากไตรมาสก่อน โดยเพิ่มขึ้น 32% จากปีก่อนหน้า ถือว่าอุปทานในตลาดตอนนี้มีจำนวนเพียงพอที่จะรองรับความต้องการซื้อของผู้บริโภค ตอบสนองกับมาตรการภาครัฐที่สนับสนุนการเป็นเจ้าของที่อยู่อาศัยในปีนี้ แม้อัตราการดูดซับสินค้าในตลาดซื้อยังคงอยู่ในระดับต่ำ แต่เป็นผลดีที่ผู้บริโภคจะมีตัวเลือกมากขึ้น และเป็นโอกาสทองโค้งสุดท้ายของผู้ซื้อและนักลงทุนระยะยาวที่มีความพร้อมในการครอบครองที่อยู่อาศัยในราคาที่จับต้องได้ ก่อนที่ราคาขายของที่อยู่อาศัยในโครงการใหม่ ๆ จะทยอยปรับตัวสูงขึ้นตามกลไกของตลาดในอนาคต