“หนี้บ้าน” มรดกที่ควรได้หรือภาระที่ต้องจ่าย

การกู้ซื้อที่อยู่อาศัยถือเป็นการกู้ที่มีวงเงินสูง และมีระยะเวลาผ่อนชำระสินเชื่อที่ยาวนาน ธนาคารจึงมีหลักเกณฑ์พิจารณาที่เข้มงวดในการอนุมัติสินเชื่อจากความสามารถของผู้ขอสินเชื่อ และหลักทรัพย์ที่นำมาเป็นหลักประกัน นอกจากนี้เพื่อกระจายความเสี่ยงในการค้างชำระหนี้ ธนาคารจะมีการนำเสนอประกันต่าง ๆ ที่มีความคุ้มครองในหลายรูปแบบเพื่อให้ผู้กู้ได้พิจารณาผลประโยชน์ที่ได้รับ ช่วยลดปัญหาการเกิดภาระหนี้จากเหตุสุดวิสัย รวมทั้งแนะนำประกันที่ช่วยลดความเสี่ยงในการผลักภาระการผ่อนชำระนี้ให้เป็นมรดกหนี้ก้อนโตตกทอดไปสู่ทายาทของผู้กู้แบบไม่ได้ตั้งใจ หากเกิดเหตุการณ์ที่ไม่คาดคิดกับผู้กู้อีกด้วย ซึ่งช่วยลดความเสี่ยงให้กับธนาคารจากการไม่ได้รับชำระหนี้ด้วยเช่นกัน

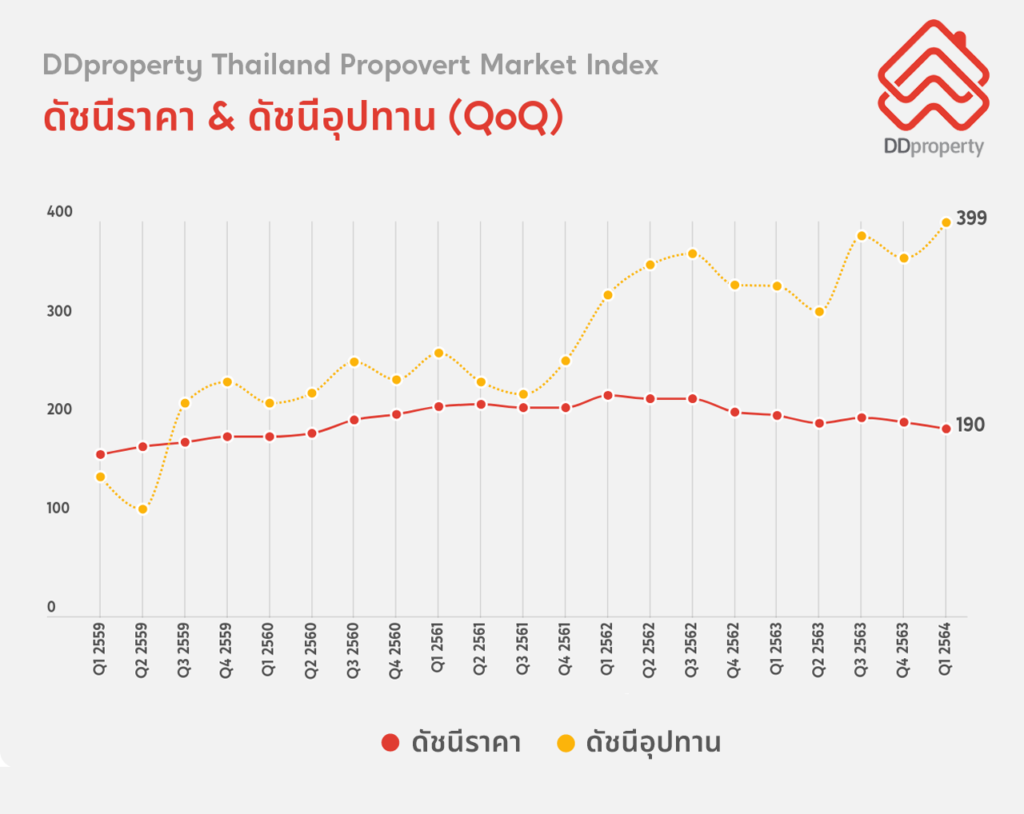

อสังหาริมทรัพย์ถือเป็นทรัพย์ที่มีมูลค่าเพิ่มขึ้นเรื่อย ๆ ในมุมมองผู้บริโภคจึงถือเป็นมรดกชิ้นสำคัญที่พ่อแม่จะส่งมอบให้กับบุตรหลานในอนาคต ข้อมูลจากผลสำรวจ DDproperty’s Thailand Consumer Sentiment Study รอบล่าสุด พบว่า แผนการซื้อที่อยู่อาศัยของกลุ่มมิลเลนเนียลชาวไทยซึ่งอยู่ในวัยทำงาน เกือบครึ่งนึง (49%) ยังต้องการอยู่บ้านเดิมเพื่อดูแลพ่อแม่อย่างใกล้ชิด ตามมาด้วย ยังไม่มีเงินออมเพียงพอสำหรับเช่าหรือซื้อบ้านเป็นของตนเองถึง 43% ในขณะที่อีก 22% มีความตั้งใจจะรับช่วงต่อบ้านหลังเดิมจากพ่อแม่อยู่แล้ว สะท้อนให้เห็นว่าการซื้อบ้านใหม่อาจจะยังไม่ใช่สิ่งจำเป็นมากนักเมื่อประเมินจากสภาพคล่องทางการเงินของผู้บริโภคในเวลานี้ นอกจากนี้ การรับมรดกที่อยู่อาศัยต่อจากพ่อแม่หรือผู้ปกครองก็เป็นความหวังในการมีบ้านเป็นของตัวเองที่หลายคนรอคอยเช่นกัน

โดยทั่วไปแล้วผู้บริโภคส่วนใหญ่มักมีภาระในการผ่อนชำระสินเชื่ออื่น ๆ ไปพร้อมกับสินเชื่อที่อยู่อาศัย ทำให้เมื่อประเมินภาระหนี้แล้ว จำเป็นต้องกู้ร่วมกับคู่รักหรือญาติพี่น้องเพื่อให้ได้สินเชื่อบ้านตามวงเกินที่ต้องการ อย่างไรก็ดี ผู้บริโภคต้องไม่ลืมที่จะวางแผนสำรองเพื่อเตรียมรับมือเมื่อเกิดเหตุการณ์ไม่คาดคิดในระยะยาวด้วย อาทิ ผู้กู้ร่วมอาจประสบปัญหาทางการเงินหรือตกงาน การเลิกรา/หย่าร้างของผู้กู้ร่วมในกรณีที่เป็นคู่รัก หรือการเสียชีวิตของตัวผู้กู้เอง หรือผู้กู้ร่วม ซึ่งล้วนมีผลต่อการผ่อนชำระหนี้โดยตรง อาจทำให้ต้องแบกรับภาระหนี้บ้านเพียงลำพังที่หนักเกินไป นอกจากนี้ยังอาจส่งผลให้เกิดปัญหาด้านกรรมสิทธิ์ของบ้าน/คอนโดฯ ที่เป็นเจ้าของร่วมกันตามมาได้ในภายหลัง

ดีดีพร็อพเพอร์ตี้ (DDproperty) เว็บไซต์มาร์เก็ตเพลสด้านอสังหาริมทรัพย์อันดับ 1 ของไทย ชวนผู้บริโภคมาทำความเข้าใจเรื่องกรรมสิทธิ์ที่ควรรู้เมื่อคิดกู้ซื้อที่อยู่อาศัย พร้อมทำความเข้าใจบทบาทของสินเชื่ออสังหาฯ ว่าจะกลายเป็นมรดกตกทอดไปสู่ทายาทได้หรือไม่ หากผู้กู้เสียชีวิตระหว่างผ่อนชำระและไม่มีการทำพินัยกรรมไว้ก่อน

เมื่อผู้กู้จากไป กรรมสิทธิ์ “ที่อยู่อาศัย” ถือเป็นมรดกหรือไม่?

ปกติแล้วเมื่อผู้กู้ผ่อนชำระสินเชื่อบ้านครบเรียบร้อยแล้วกรรมสิทธิ์จะเป็นของผู้กู้โดยตรง หากในกรณีการกู้ร่วม ผู้กู้ร่วมจะต้องตกลงกันว่าจะให้ใครถือกรรมสิทธิ์อสังหาริมทรัพย์ หรือจะถือกรรมสิทธิ์ร่วมกัน หรือจะระบุเจาะจงลงไปในสัญญาว่าเมื่อผ่อนชำระเรียบร้อยแล้วจะมอบกรรมสิทธิ์ให้ผู้ใด

แต่หากในระยะเวลาที่ผ่อนชำระเกิดเหตุไม่คาดคิดที่ทำให้ผู้กู้เสียชีวิตไปก่อน ในทางกฎหมายถือว่าอสังหาริมทรัพย์นั้นเป็นทรัพย์สินของผู้ซื้อตามกฎหมาย ทรัพย์สินดังกล่าวจะกลายเป็นมรดกตกทอดไปสู่ทายาทโดยธรรมตามลำดับ

หรือหากผู้ซื้อทำพินัยกรรมไว้ ทายาทตามพินัยกรรมก็จะถือเป็นคนแรกที่ได้รับผลประโยชน์ ซึ่งมรดกที่ทายาทจะได้รับนั้นรวมไปถึงสิทธิหน้าที่และความรับผิดต่าง ๆ ของผู้ซื้อที่เสียชีวิตไปแล้วด้วย ซึ่งหมายรวมถึงทรัพย์สินที่มีและหนี้สินที่ยังต้องผ่อนชำระที่จะตกทอดมาสู่ผู้รับมรดกให้ต้องรับผิดชอบภาระทั้งหมดนั้นด้วยเช่นกัน ยกเว้นในกรณีที่เจ้ามรดกมีหนี้สินมากกว่าทรัพย์มรดก หรือมีแต่หนี้สิน ไม่มีการส่งมอบทรัพย์สินใด ๆ ให้แก่ทายาทเลย ทายาทจะไม่ต้องรับผิดชอบชำระหนี้สินเกินกว่ามรดกที่ตนได้รับ

สัญญากู้บ้านยังมีผลหรือไม่ หากผู้กู้ร่วมเสียชีวิตไปก่อน

การเสียชีวิตของผู้กู้ร่วมไม่กระทบต่อสินเชื่อที่อยู่อาศัยที่ยังอยู่ในระหว่างสัญญา โดยสัญญากู้เงินที่ทำกับธนาคารนั้นไม่ได้ระงับไปด้วย และสถานะของผู้กู้ร่วมแต่ละฝ่ายยังคงอยู่ในสภาพเดิมเหมือนก่อนเสียชีวิต แต่จะมีการเปลี่ยนแปลงรายละเอียดของสินเชื่อบ้าน เมื่อมีผู้ที่เกี่ยวข้องแจ้งให้ธนาคารทราบว่าผู้กู้ร่วมเสียชีวิต เมื่อนั้นธนาคารจะเรียกให้ทายาทหรือผู้จัดการมรดกของผู้เสียชีวิตเข้ามาลงชื่อเพื่อแสดงเจตนาที่จะรับสภาพหนี้ภายใน 1 ปี และจะมีผลผูกพันทำให้ทายาทที่รับสภาพหนี้เข้ามาอยู่ในฐานะลูกหนี้ของธนาคารแทนที่ผู้กู้ร่วมที่เสียชีวิต โดยทายาทที่จะสามารถรับสภาพหนี้ได้นั้นจะต้องเป็นผู้บรรลุนิติภาวะแล้วเท่านั้น

ในส่วนกรรมสิทธิ์อสังหาริมทรัพย์จะมีการเปลี่ยนแปลงเกิดขึ้น จากเดิมที่กรรมสิทธิ์ในบ้านเป็นของผู้กู้ร่วมแต่ละฝ่ายคนละครึ่ง แต่เมื่อผู้กู้ร่วมฝ่ายหนึ่งเสียชีวิตจะส่งผลให้กรรมสิทธิ์ครึ่งหนึ่งตกทอดไปสู่ทายาท ซึ่งอาจต้องมีการตกลงกันใหม่ว่าทายาทของผู้เสียชีวิตนั้นมีความพร้อมและยินยอมที่จะผ่อนชำระต่อหรือไม่

นอกจากนี้ ผู้กู้ร่วมยังสามารถหาผู้กู้ร่วมรายใหม่มาช่วยผ่อนสินเชื่อบ้านต่อได้ ภายใต้เงื่อนไขที่ว่าผู้กู้ร่วมใหม่จะต้องมีความสัมพันธ์ในเชิงเครือญาติกัน โดยต้องแจ้งความต้องการเปลี่ยนผู้กู้ร่วมใหม่แก่ธนาคารเพื่อให้ประเมินความสามารถในการชำระหนี้ของผู้กู้ร่วมรายใหม่ต่อไป หรือในกรณีที่ผู้กู้ร่วมอีกฝ่ายมีความสามารถที่จะผ่อนชำระสินเชื่อในส่วนของตนเองและส่วนของผู้กู้ร่วมที่เสียชีวิตไปด้วย ก็สามารถเลือกผ่อนชำระต่อไปได้เลยโดยไม่จำเป็นต้องติดต่อทางธนาคาร แต่จะมีประเด็นที่น่ากังวลในเรื่องกรรมสิทธิ์อสังหาฯ ที่อีกครึ่งหนึ่งยังคงตกทอดสู่ทายาทของผู้กู้ร่วมฝ่ายที่เสียชีวิตเช่นเดิม

ได้รับ “มรดกหนี้บ้าน” แบบไม่ทันตั้งตัว ควรรับมืออย่างไร

อย่างไรก็ตาม ในทางกฎหมายแล้วสินเชื่อที่อยู่อาศัยที่อยู่ระหว่างผ่อนชำระของผู้กู้ที่เสียชีวิตนั้นถือเป็นกรรมสิทธิ์ที่ตกทอดมายังทายาทโดยธรรมและทายาทตามพินัยกรรม ดีดีพร็อพเพอร์ตี้ (DDproperty) ขอแนะนำแนวทางรับมือเมื่อผู้บริโภคต้องกลายเป็นทายาทที่ได้รับมรดกหนี้บ้านแบบไม่ทันตัว เพื่อช่วยให้ค้นหาวิธีจัดการที่เหมาะสมกับสถานการณ์ของแต่ละคนและแก้ปัญหาได้อย่างตรงจุด

ทายาทมีสิทธิเลือกปฏิเสธ หากไม่พร้อมและไม่มีความจำเป็น เมื่อทราบว่าผู้กู้ได้เสียชีวิตลงและมีภาระในการชำระสินเชื่ออสังหาฯ ค้างอยู่ ในเบื้องต้นบรรดาทายาทจะต้องทำการประเมินความพร้อมทางด้านการเงินของตนเป็นอันดับแรก ก่อนที่จะประเมินระดับความจำเป็นว่าการมีบ้าน/คอนโดฯ เพื่ออยู่อาศัยหรือเก็บไว้ลงทุนเพิ่มขึ้นนั้น มีความคุ้มค่าเพียงพอกับการต้องรับภาระหนี้ระยะยาวเหล่านี้หรือไม่ เนื่องจากทายาทมีสิทธิที่จะปฏิเสธไม่รับทรัพย์สินที่จะตกทอดเป็นมรดกจากผู้เสียชีวิตได้เช่นกัน โดยสถาบันการเงิน/ธนาคารผู้ปล่อยกู้ในฐานะเจ้าหนี้โดยตรงจะดำเนินการยึดทรัพย์สินนั้น ๆ ของผู้เสียชีวิตเพื่อนำไปขายทอดตลาดและนำเงินที่ได้จากการขายมาชำระหนี้บ้านต่อไป ซึ่งหากจำนวนเงินเพียงพอที่จะชำระหนี้ที่ค้างอยู่ได้หมด ทายาทก็ไม่ต้องรับภาระหนี้ใด ๆ ต่อจากผู้เสียชีวิตเลย อย่างไรก็ตาม การที่ธนาคารนำทรัพย์สินไปขายทอดตลาดส่วนใหญ่นั้นมักได้ราคาที่ต่ำกว่ายอดหนี้ จึงอาจส่งผลให้ทายาทยังคงต้องรับภาระหนี้ที่เหลือบางส่วนต่อไปอย่างเลี่ยงไม่ได้

เช็กสภาพคล่องทางการเงินให้มั่นใจ ก่อนยินยอมรับทรัพย์สิน ในกรณีที่ทายาทได้พิจารณาและประเมินความคุ้มค่าเปรียบเทียบระหว่างกรรมสิทธิ์จากทรัพย์สินมรดกที่ได้และหนี้สินที่ต้องรับภาระต่อแล้ว สามารถแจ้งความจำนงขอรับทรัพย์สินของผู้เสียชีวิตได้เช่นกัน โดยต้องไม่ลืมที่จะประเมินสภาพคล่องทางการเงินและวางแผนความมั่นคงทางการเงินในอนาคตให้พร้อมด้วย เพราะนอกจากความยินยอมรับมรดกหนี้ตามกฎหมายแล้วทายาทยังต้องมีความพร้อมในการผ่อนชำระต่อด้วย เนื่องจากสินเชื่ออสังหาฯ เป็นสินเชื่อที่มีระยะเวลาผ่อนชำระค่อนข้างนาน ทายาทผู้รับมรดกบ้านต่อจึงจำเป็นต้องได้รับการประเมินสภาพหนี้ใหม่โดยสถาบันการเงิน/ธนาคาร เช่นเดียวกับการยื่นกู้ใหม่ โดยจะประเมินจากจำนวนหนี้ที่เหลือและความสามารถในการผ่อนชำระของทายาท หากทายาทมีความสามารถผ่อนต่อได้หรือกู้ผ่าน ก็สามารถรับหน้าที่ผ่อนต่อไปจนหมด แต่หากทายาทไม่มีความสามารถในการชำระหนี้ต่อหรือกู้ไม่ผ่าน จะทำให้แนวทางการชำระหนี้อสังหาฯ มีรูปแบบเหมือนกับกรณีที่ทายาทปฏิเสธไม่รับทรัพย์สิน ซึ่งสถาบันการเงิน/ธนาคารจะทำการยึดทรัพย์สินเพื่อขายทอดตลาด และนำเงินที่ได้จากการขายมาชำระหนี้บ้านที่เหลือต่อไป

การจากไปของคนในครอบครัวถือเป็นเรื่องที่ไม่คาดคิดและไม่มีใครอยากให้เกิดขึ้น เมื่อไม่สามารถเลี่ยงได้ การวางแผนเตรียมความพร้อมจึงเป็นเรื่องสำคัญที่ไม่ควรมองข้ามเช่นกัน นอกเหนือจากประกันอัคคีภัยที่ผู้กู้สินเชื่อเพื่อที่อยู่อาศัยจำเป็นต้องทำไว้แล้ว ยังมี “ประกันชีวิตเพื่อคุ้มครองทรัพย์สิน หรือ ประกัน MRTA” ที่ถือเป็นอีกทางเลือกในการป้องกันความเสี่ยงในกรณีที่ผู้กู้เสียชีวิตหรือทุพพลภาพ โดยสถาบันการเงิน/ธนาคารที่เป็นเจ้าหนี้จะได้รับการชำระเงินกู้ต่อจากบริษัทที่รับทำประกันแทนผู้กู้จนครบสัญญา นอกจากจะมีประโยชน์ในมุมที่ไม่ก่อให้เกิดการผลักภาระหนี้ไปยังลูกหลานโดยไม่ได้ตั้งใจแล้ว ทายาทของผู้กู้ยังจะได้รับอสังหาฯ นั้นเป็นมรดกแบบไร้หนี้สินอีกด้วย อย่างไรก็ดี ผู้กู้ควรศึกษา ประเมินความคุ้มค่า และทำความเข้าใจเงื่อนไขที่บริษัทประกันระบุไว้อย่างครบถ้วนก่อนตัดสินใจอีกครั้ง เว็บไซต์มาร์เก็ตเพลสด้านอสังหาริมทรัพย์อันดับ 1 ของไทย อย่างดีดีพร็อพเพอร์ตี้ (https://www.ddproperty.com/) ได้รวบรวมข่าวสารในแวดวงอสังหาฯ และบทความที่น่าสนใจเพื่อเป็นแหล่งความรู้ให้ผู้บริโภคที่กำลังวางแผนอยากมีบ้านได้เข้ามาศึกษา รวมทั้งมีข้อมูลประกาศซื้อ-ขาย-เช่าที่อยู่อาศัยในหลากหลายทำเล เพื่อให้ทุกคนเตรียมความพร้อมเป็นเจ้าของบ้านได้อย่างมั่นใจ และค้นหาบ้านในฝันได้ง่ายยิ่งขึ้น