ไขข้อข้องใจ “ภาษีที่ดิน” จ่ายเท่าไหร่ จ่ายที่ไหน และใครได้ประโยชน์?

ก่อนหน้านี้หลายคนคงได้รับ “ใบแจ้งการชำระภาษีที่ดิน” กันมาระยะหนึ่งแล้วและประเด็นเกี่ยวกับ “ภาษีที่ดิน” ก็ถูกนำกลับมาพูดถึงกันอีกครั้งในแวดวงอสังหาฯ ทำเอาเจ้าของที่ดิน บ้านหรือห้องชุดมีเครื่องหมายคำถามในหัวกันอีกครั้งว่าจะต้องเตรียมตัวเสียภาษีกันอย่างไร เพราะใกล้ได้เวลาครบกำหนดชำระเข้าไปทุกที เนื่องจากภาษีนี้เป็นประกาศใหม่ซึ่งมีผลบังคับใช้ตั้งแต่ปีที่แล้ว อีกทั้งยังมีอัตราภาษีและเงื่อนไขที่หลากหลาย ทำเอาหลาย ๆ คนมองว่าเป็นเรื่องยากที่จะเข้าใจ และเกิดคำถามต่าง ๆ มากมาย ทั้งเรื่องใครต้องเสียภาษีบ้าง? เสียเท่าไร? ถ้ามีบ้านมากกว่าหนึ่งหลังจะเสียภาษีอย่างไร? มีข้อยกเว้นอย่างไรบ้าง? และสุดท้ายใครได้ประโยชน์จากภาษีนี้

นางกมลภัทร แสวงกิจ ผู้จัดการใหญ่ประจำประเทศไทยของดีดีพร็อพเพอร์ตี้ กล่าวว่า “แม้ภาษีที่ดินและสิ่งปลูกสร้างใหม่จะไม่ส่งผลกระทบกับคนทั่วไปที่มีบ้านหรือคอนโดฯ ที่อยู่อาศัยเองหลังเดียวในราคาไม่เกิน 50 ล้านบาท แต่สำหรับผู้ที่มีบ้านหรือคอนโดฯ หลังที่สอง หรือมีอสังหาริมทรัพย์ปล่อยเช่า รวมทั้งผู้ที่ถือครองไว้เปล่า ๆ โดยไม่ได้ทำประโยชน์ คนกลุ่มนี้จะต้องชำระภาษีตาม พ.ร.บ. ภาษีที่ดินและสิ่งปลูกสร้างปี 2562 ทั้งหมด ซึ่งการคำนวณภาษีใหม่ก็ไม่ยาก และเจ้าหน้าที่ก็เป็นผู้ประเมินภาษีให้ด้วย แต่การรู้วิธีคิดเพื่อคำนวณภาษีที่ต้องจ่ายล่วงหน้า ก็เป็นเรื่องที่ควรจะรู้ไว้เพื่อวางแผนค่าใช้จ่ายเกี่ยวกับอสังหาริมทรัพย์ของตัวเอง”

วันนี้ ดีดีพร็อพเพอร์ตี้ เว็บไซต์มาร์เก็ตเพลสด้านอสังหาริมทรัพย์อันดับ 1 ของไทย ขอสรุปรายละเอียดเกี่ยวกับข้อมูลที่ผู้เสียภาษีที่ดินสำหรับกลุ่มที่อยู่อาศัยที่ควรรู้ ดังนี้

ภาษีที่ดินและสิ่งปลูกสร้างคืออะไร

อันดับแรก เรามาย้ำความเข้าใจว่าภาษีที่ดินที่ต้องชำระคืออะไรกันอีกที ภาษีที่ดินและสิ่งปลูกสร้าง คือ ภาษีที่ผู้ครอบครองอสังหาริมทรัพย์ต้องเสียให้กับองค์กรปกครองส่วนท้องถิ่น (อปท.) ไม่ว่าจะเป็นเจ้าของบ้าน ที่ดิน คอนโดฯ หรือสิ่งปลูกสร้างใด ๆ ทั้งที่ใช้และไม่ได้ใช้ประโยชน์ โดยภาษีที่ได้รับการชำระดังกล่าวจะนำเงินไปใช้พัฒนาท้องถิ่นของตนเอง

โดยภาษีที่ดินและสิ่งปลูกสร้างถูกประกาศเมื่อเดือนมีนาคม 2562 ที่ผ่านมา และมีผลบังคับใช้ตั้งแต่ต้นปี 2563 เป็นต้นไป เพื่อทดแทนภาษีโรงเรือนและภาษีบำรุงท้องที่ฉบับเก่าที่ใช้มานานหลายสิบปี โดยการชำระภาษีตามประกาศใหม่ครั้งแรกนี้ เลื่อนมาเป็นภายในเดือนสิงหาคม 2563 จากเดิมต้องเสียภาษีภายในเดือนเมษายน 2563 และเพื่อช่วยลดภาระของประชาชนจากผลกระทบการแพร่ระบาดของไวรัสโควิด-19 รัฐบาลยังได้ออกมาตรการลดภาษีสำหรับที่อยู่อาศัยถึง 90% อีกด้วย

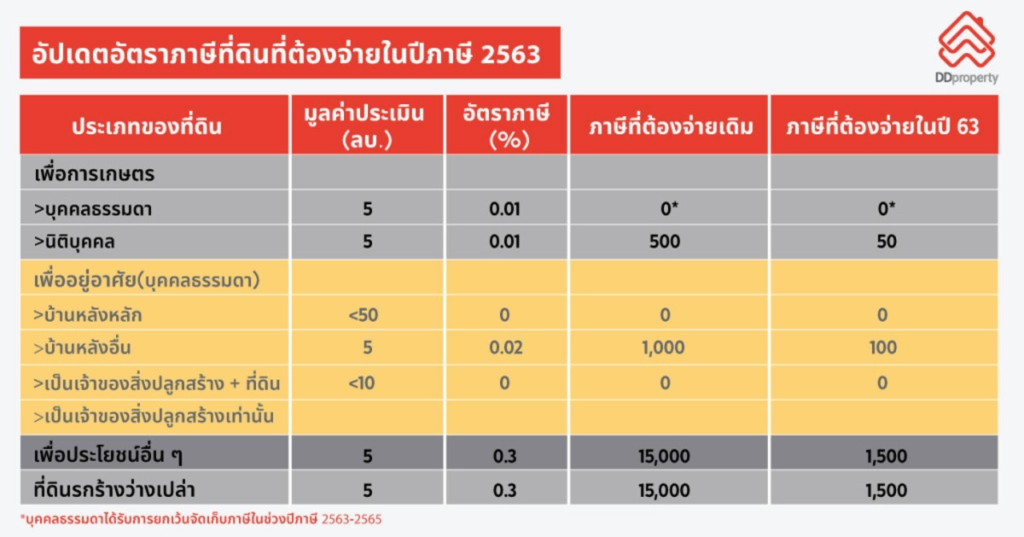

โดยประเภทของทรัพย์สินที่จะเก็บภาษีที่ดินและสิ่งปลูกสร้างแบ่งออกเป็น ประเภทเกษตรกรรม ที่อยู่อาศัย และอื่น ๆ (ซึ่งรวมประเภทพาณิชยกรรม อุตสาหกรรม และที่ดินรกร้างด้วย) ดังตารางสรุปด้านล่างนี้

ใครจะเป็นผู้รับผิดชอบภาษีที่ดินสำหรับกลุ่มที่อยู่อาศัย และการจัดการปัญหาเกี่ยวกับรายละเอียดในจดหมายภาษีที่ดิน

สิ่งที่ต้องพิจารณาอันดับแรกเลยคือ คุณมีชื่ออยู่ในทะเบียนบ้านหรือไม่? ถ้าไม่มีชื่อในทะเบียนบ้านจะถูกนับเป็นบ้านหลังรอง กรณีนี้ไม่ว่าราคาประเมินจะเท่าไหร่ก็ต้องเสียภาษี แต่หากมีชื่อในทะเบียนบ้าน (บ้านหลังหลัก) ก็ต้องมาดูต่อว่า เป็นสิ่งปลูกสร้างอย่างเดียว หรือเป็นที่ดินและสิ่งปลูกสร้าง

ถ้าเป็นสิ่งปลูกสร้างอย่างเดียว (บ้านเราแต่ไปสร้างบนที่ดินคนอื่น) กรณีราคาประเมินน้อยกว่า 10 ล้านบาท จะไม่ต้องเสียภาษี ส่วนกรณีมากกว่า 10 ล้านบาท จะต้องเสียภาษี และถ้าเป็นที่ดินและบ้านหลังหลัก กรณีราคาประเมินน้อยกว่า 50 ล้านบาท จะไม่ต้องเสียภาษี ส่วนกรณีมากกว่า 50 ล้านบาท จะต้องเสียภาษี

จากนั้นมาต่อกันที่ปัญหาที่พบในจดหมายแจ้งภาษีที่ดินและสิ่งปลูกสร้างได้หลายรูปแบบ ส่วนใหญ่จะพบว่าข้อมูลที่ระบุมาไม่ถูกต้องตามความเป็นจริง เช่น ขนาดพื้นที่ไม่ถูกต้อง ประเภทการใช้สอยไม่ถูกต้อง ชื่อของเจ้าของบ้านไม่ถูกต้อง เป็นต้น สิ่งที่ต้องรู้ก็คือการยื่นเรื่องแก้ไขข้อมูลเหล่านี้ต้องทำให้เสร็จสิ้นภายใน 15 วันหลังจากจดหมายแจ้งฯ ส่งถึงผู้รับ ไม่เช่นนั้นจะถือว่าข้อมูลถูกต้องแล้ว จะไปแก้ไขหลังจากนั้นก็ยังไม่มีรายละเอียดว่าทำได้หรือไม่ และทำได้อย่างไร

โดยในจดหมายที่ได้รับจะมีคิวอาร์โค้ด (QR Code) สำหรับการแจ้งขอเปลี่ยนแปลงข้อมูลอยู่ ซึ่งหลังจากแก้ไขมาเรียบร้อยแล้วก็อย่าลืมตรวจสอบอย่างละเอียดอีกครั้ง หากยังมีจุดผิดก็ต้องยื่นเรื่องแก้ไขกันอีก แต่คาดว่าจะดำเนินการได้รวดเร็วกว่าการแจ้งครั้งแรก เพราะมีข้อมูลพร้อมเอกสารต่าง ๆ อยู่ก่อนแล้ว

ข้อแตกต่าง หลักการคำนวณภาษีบ้านและคอนโดฯ ที่ควรรู้

ต่อมาประเด็นที่หลายคนตั้งคำถามสำหรับการประเมินว่าจะต้องเสียภาษีหรือไม่ และจำนวนเงินเท่าไรที่ต้องชำระ โดยในครั้งนี้เราจะเน้นไปที่ ภาษีของบ้านและคอนโดฯ ที่มีวิธีคิดและหลักการคำนวณที่แตกต่างกันออกไป ดังนี้

หลักการคำนวณภาษีบ้าน

การคำนวณภาษีจะแบ่งเป็น 2 กรณี ได้แก่ กรณีที่เป็นเจ้าของทั้งที่ดินและสิ่งปลูกสร้าง กับกรณีที่เป็นเจ้าของเฉพาะสิ่งปลูกสร้างเท่านั้น และเงื่อนไขของทั้ง 2 กรณีก็คือผู้ที่เป็นเจ้าของจะต้องมีชื่ออยู่ในทะเบียนบ้านด้วย วิธีการคิดภาษีจะวัดตามการประเมินมูลค่าซึ่งมีรายละเอียดดังนี้

กรณีที่ 1: บ้าน (สิ่งปลูกสร้างพร้อมที่ดิน)

- บ้านพร้อมที่ดิน มูลค่าต่ำกว่า 50 ล้านบาท ได้รับการยกเว้น ไม่ต้องเสียภาษี

- บ้านพร้อมที่ดิน มูลค่า 50-75 ล้านบาท คิดภาษี 0.03 %

- บ้านพร้อมที่ดิน มูลค่า 75-100 ล้านบาท คิดภาษี 0.05%

- บ้านพร้อมที่ดิน มูลค่ามากกว่า 100 ล้านบาท คิดภาษี 0.1%

กรณีที่ 2: บ้าน (เฉพาะสิ่งปลูกสร้าง)

- บ้าน มูลค่าต่ำกว่า 10 ล้านบาท ได้รับการยกเว้น ไม่ต้องเสียภาษี

- บ้าน มูลค่า 10-50 ล้านบาท คิดภาษี 0.02%

- บ้าน มูลค่า 50-75 ล้านบาท คิดภาษี 0.03%

- บ้าน มูลค่า 75-100 ล้านบาท คิดภาษี 0.05%

- บ้าน มูลค่ามากกว่า 100 ล้านบาท คิดภาษี 0.1%

หลักการคำนวณภาษีสำหรับคอนโดฯ

การคิดภาษีของคอนโดฯ จะมีรายละเอียดมากกว่า ต้องใช้ข้อมูลทั้งการประเมินมูลค่าและขนาดของพื้นที่ แล้วนำมาเข้าสูตร จากนั้นก็หักลบกับเงื่อนไขของแต่ละประเภทคอนโดฯ อีกทีหนึ่งถึงจะได้จำนวนเงินที่ต้องจ่ายจริง

สูตรสำหรับคิดภาษีคอนโดฯ

(ราคาประเมินต่อตารางเมตร x ขนาดพื้นที่ห้องชุด) = (มูลค่าของคอนโดฯ x อัตราภาษีแบบขั้นบันได)

โดยมีการจำแนกประเภทของคอนโดฯ ออกเป็น 3 กลุ่ม ซึ่งมีเงื่อนไขในการคิดภาษีที่ดินและสิ่งปลูกสร้างต่างกัน ดังนี้

- คอนโดฯ หลังแรก และมีชื่ออยู่ในทะเบียนบ้าน จะได้รับการยกเว้นภาษี 50 ล้านแรก

- คอนโดฯ หลังที่ 2 เป็นต้นไป ไม่มีชื่อในทะเบียนบ้าน ให้คิดภาษีทั้งหมดไม่มีส่วนยกเว้น

- คอนโดฯ ปล่อยเช่า จะคิดภาษีในอัตราที่อยู่อาศัย

ชำระภาษีกับใคร ภายในเมื่อไหร่?

เนื่องจากหน้าที่การจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างไม่ได้ขึ้นกับกรมสรรพากร แต่เป็นหน้าที่ขององค์กรปกครองส่วนท้องถิ่น/สำนักงานเขต โดยจะออกหนังสือแจ้งการครอบครองที่ดิน/บ้าน ให้ผู้เสียภาษีทราบภายในเดือนกุมภาพันธ์ของทุกปี และมีกำหนดให้ผู้เสียภาษีจะต้องชำระภาษีภายในเดือนเมษายนของทุกปี

ทั้งนี้ ก่อนเดินทางไปจ่ายภาษีให้ตรวจสอบว่าพื้นที่ที่ได้รับแจ้งให้จ่ายภาษีขึ้นอยู่กับหน่วยงานใด เช่น

- สำนักงานเทศบาล

- องค์การบริหารส่วนตำบล

- สำนักงานเขต กรุงเทพมหานคร

- ศาลาว่าการเมืองพัทยา

- องค์กรปกครองส่วนท้องถิ่นอื่นตามที่มีกฎหมายกำหนด

อย่างไรก็ดี สำหรับในปี 2563 ซึ่งเป็นปีที่เริ่มจัดเก็บภาษีที่ดินเป็นปีแรก กระทรวงมหาดไทยได้ประกาศขยายกำหนดเวลาจัดเก็บภาษีที่ดินออกเป็นภายในเดือนสิงหาคม 2563

และอีกประเด็นหนึ่งที่หลายคนอาจยังไม่รู้ ว่าภาษีที่ดินและสิ่งปลูกสร้าง สามารถผ่อนชำระได้ด้วย โดยกำหนดระยะเวลาใหม่นั้น ยังคงการผ่อนชำระเป็น 3 งวด ได้แก่ สิงหาคม กันยายน และงวดสุดท้ายในเดือน ตุลาคม 2563

สำหรับใครที่ไม่ได้ชำระภาษีภายในเดือนกันยายนก็จะมีหนังสือแจ้งเตือนผู้เสียภาษีที่ยังค้างชำระ และขั้นตอนสุดท้ายในหน้าที่ของ อปท. คือ การแจ้งรายการภาษีค้างชำระให้กับสำนักงานที่ดินและสำนักงานที่ดินสาขา ภายในเดือนตุลาคม 2563

“แม้ว่าภาษีที่ดินและสิ่งปลูกสร้างจะบังคับใช้แล้ว แต่จะเห็นได้ว่าผู้ที่ได้รับผลกระทบจริง ๆ นั้นไม่ได้เกิดขึ้นกับทุกคนที่มีบ้าน ในขณะเดียวกันก็ยังมีการผ่อนปรนต่าง ๆ เช่น ที่อยู่อาศัยเพื่อปล่อยเช่า เสียภาษีเท่ากับที่อยู่อาศัย แทนที่จะเสียเท่ากับประเภทพาณิชยกรรม นอกจากนี้ในปี 2563 ยังมีการลดอัตราภาษีลงถึง 90% ทำให้เจ้าของอสังหาฯ จ่ายภาษีน้อยลง อย่างไรก็ตามเจ้าของอสังหาฯ ควรต้องตระหนักถึงความสำคัญของภาษีที่ดินฯ และเตรียมตัวให้พร้อมว่าจะต้องมีค่าใช้จ่ายในส่วนนี้ หากมีอสังหาฯ อยู่ในเกณฑ์ที่ต้องเสียภาษีทั้งในปัจจุบันและอนาคต

ทั้งนี้ภาษีที่ดินฯ นี้ ผู้ที่ได้รับประโยชน์คือประชาชนเอง เพื่อแก้ปัญหาเรื่องภาษีท้องที่ และภาษีโรงเรือนและที่ดิน ที่เก็บได้ไม่เต็มเม็ดเต็มหน่วย และเป็นการเพิ่มรายได้ให้กับองค์กรปกครองส่วนท้องถิ่น เพื่อนำไปพัฒนาพื้นที่ของตนเองให้ดียิ่งขึ้น รวมทั้งยังเป็นการแก้ปัญหาที่ดินรกร้างให้นำมาใช้ประโยชน์มากขึ้น” นางกมลภัทร กล่าวทิ้งท้าย